Le

second semestre 2007 aura vu apparaître une série d’événements qui mérite qu’on

s’y attarde :

- C’est

le fiasco d’une ingénierie financière mise en place pour doper les bénéfices

des grandes banques - sans contrôle des autorités financières ni des agences de

notations - qui donne lieu à une crise financière de « forte

magnitude ». Crise financière dont profite les fonds souverains (liste des

fonds à la fin de la note) pour entrer dans le capital des banques américaines

les plus prestigieuses – situation inédite qui était impensable

autrement ;

- C’est

l’abondance de liquidité stimulée par les banques centrales de grands pays

occidentaux qui font que les cassandres auront beau crier au krack boursier, il

n’aura probablement pas lieu car l’argent ne demande qu’à être réinvesti - ce qui n'exclus pas une correction de 15% à 20% des indices boursiers au cours de l'année ;

- Enfin,

c’est la relative insensibilité des économies émergeantes comme celle de la

Chine à la crise financière qui touche essentiellement les Etats-Unis et l’Europe.

Ce qui incite à penser que dans un futur proche la croissance mondiale ne sera

plus tirée par les Etats-Unis mais par l’Orient et dans une moindre mesure le

Moyen-Orient.

Il

est encore trop tôt pour tirer des conséquences de ces événements car les effets

de la crise financière sont à venir. Mais on peut déjà esquisser quelques

analyses.

Pour ceux qui n'iront pas plus loin, sachez que je vais bientôt mettre en ligne une étude sur l’énergie en Chine – prélude à la présentation d’une entreprise chinoise en rapport avec l’énergie bien sûr mais là je n’en dirais pas plus…

Les fonds souverains orientaux et moyen-orientaux à la

rescousse des banques

« Subprimes »

est le mot maudit qu’il ne faut pas prononcer devant un investisseur

aujourd’hui faute de quoi il sera pris d’une crise panique. Mais savons nous ce

qu’est le « subprime » réellement ? Parfois on voit apparaître

un autre acronyme plus précis tel que CDO (collateralized debt obligations).

Je

pense que c’est important de savoir de quoi on parle. Hélas, je n’ai pas vu

dans la presse française de tentative d’explication de l’ingénierie financière mise

en oeuvre dans les « subprimes ».

Le

Wall Street Journal (WSJ) l’a fait, et donc pour une explication très

didactique sur ce que sont les CDOs je vous invite à consulter le WSJ ici .

Qui

dit « subprime » dit titrisation et pour une explication que je

trouve limpide sur le sujet, je vous invite à consulter Wikipedia ici.

Maintenant

venons en à un événement de taille, les fonds souverains qui sauvent les

banques les plus prestigieuses, et la liste est plutôt longue :

La banque d'affaires américaine Merrill Lynch, à la recherche d'argent frais pour solder sa désastreuse aventure dans le "subprime", a annoncé qu'elle allait recevoir jusqu'à 6,2 milliards de dollars des fonds Temasek Holdings et Davis Selected Advisors.

Temasek

qui est le fond public singapourien concerné, va acheter pour 4,4 milliards de

dollars d'actions ordinaires Merrill Lynch et dispose d'une option pour en

acheter jusqu'à 600 millions de dollars supplémentaires d'ici le 28 mars 2008. Temasek,

ne détiendra jamais plus de 10% du capital de la banque. Mais il nous faut

noter un point important : Merrill Lynch ne précise pas si celui-ci se

verra reconnaître le droit de demander une représentation au conseil

d'administration et de participer à la gestion du groupe.

Le

solde du financement - 1,2 milliard de dollars - sera apporté par le

gestionnaire de fonds communs de placement Davis Selected Advisors.

Morgan

Stanley a fait appel au fonds souverain China Investment Corporation, qui va lui apporter 5 milliards de dollars d'argent

frais.

Cet

investissement pourrait à terme donner au fonds chinois jusqu'à 9,9% de Morgan

Stanley.

Pour

information, il s'agit à ce jour du second investissement de CIC, après celui

de trois milliards de dollars pour une participation minoritaire dans le fonds

américain Blackstone.

Citigroup a pour sa part été renfloué à hauteur de 7,5 milliards de dollars

par le fonds souverain d'Abou Dhabi : l'Abu Dhabi Investment Authority

(ADIA).

La banque

suisse UBS a dû lever 11 milliards auprès d'un autre fonds public de Singapour

(Government of Singapore Investment ou GIC).

La maison de courtage Bear Stearns Cos. a de son côté accepté en octobre un

échange d'actifs de 1 milliard de dollars avec le chinois Citic Securities Co.

En

quête de placements rémunérateurs pour ses abondants capitaux, la Chine devrait

profiter des turbulences des marchés financiers américains pour y investir,

comme l'illustre sa décision d'apporter cinq milliards de dollars à Morgan

Stanley.

"Cela

ne me surprendrait pas qu'il y ait d'autres investissements chinois dans des

institutions financières américaines", dit Paul Cavey, économiste de la

Macquarie Bank, basé à Hong Kong.

Pour

Zhang Ming, de l'Académie chinoise des sciences sociales, la crise aux Etats-Unis

est une bonne occasion.

"Le

marché financier américain passe par des turbulences et la résistance aux fonds

souverains du gouvernement américain diminue avec le besoin d'argent des

organisations financières", juge-t-il.

C'est

en fait le "meilleur moment" pour acquérir des actifs américains, à

moindres coûts, explique-t-il.

La crise de

financement qui secoue le monde bancaire survient paradoxalement à l'heure où

les liquidités abondent dans le monde, en particulier dans les pays émergents.

Les banques

sont confrontées à une grave crise de financement depuis cet été: ne sachant

pas lesquelles détiennent dans leurs portefeuilles des titres liés aux prêts

immobiliers à risque américains ("subprime"), susceptibles donc

d'enregistrer de nouvelles pertes, elles ne veulent plus se prêter entre elles.

Et ce au moment où les dépréciations d'actifs liées à l'éclatement de la bulle

immobilière aux Etats-Unis obligent les banques à renforcer leurs réserves

financières pour conserver de bons ratios de capitalisation.

"Ce

n'est pas qu'on manque de liquidités, c'est qu'elles ne circulent pas",

résume Jean-François Robin, stratège obligataire de Natixis.

Mais si le

marché interbancaire se retrouve quasi paralysé, les fonds en circulation

abondent dans le monde.

"La

masse monétaire mondiale augmente à un rythme infernal de 10% à 15% par

an", notamment à cause de la création monétaire des banques centrales de

grands pays occidentaux, remarque Jean-Hervé Lorenzi, président du Cercle des

Economistes.

Les

réserves de change des grands pays exportateurs de biens de consommation comme

la Chine (1.455 milliards de dollars) ne cessent en effet de se gonfler, tout

comme celles des pays producteurs de matières premières, pétroliers en

particulier.

"Il y

a une poursuite de la croissance de la liquidité au niveau mondial. Si on prend

le bilan des banques centrales, les réserves de change chinoises continuent

d'augmenter, de même qu'en Russie ou dans les pays de l'OPEP",

l'organisation des pays exportateurs de pétrole, constate M. Robin.

En résumé les

pays émergents mais aussi des pays riches comme le Japon ou la Norvège disposent

d’énormes liquidités qui alimentent des fonds souverains destinés à faire

fructifier ces réserves monétaires.

Ces fonds

de plus en plus puissants, qui représentent plus de 2.800 milliards de dollars,

volent aujourd'hui à la rescousse des grands noms de la finance - qui déprécient

de plus en plus d’actifs et sont à la recherche d’argent frais pour se

recapitaliser - et prennent des parts significatives de fleurons de la finance.

Mais les

fonds souverains ne sont pas les seuls à disposer de liquidités en abondance.

Warren

Buffett (administrateur du fameux fond Berkshire Hathaway) a ainsi fait un

nouveau coup d'éclat en s’offrant 60% du holding industriel Marmon à la famille

Pritzker pour 4,5 milliards de dollars.

Les

assureurs et les fonds de pension, qui gèrent des centaines de milliards de

dollars d'épargne, ont beaucoup de liquidités disponibles.

"Ils

ont retiré leurs capitaux des actifs risqués", à savoir les actions et les

titres obligataires liés à la finance et à l'immobilier, à cause de la crise des

subprimes, explique le stratège de Natixis.

"Ils ont beaucoup d'argent à investir dans les prochains mois, ce qui

devrait aider les marchés à se remettre", conclut M. Robin.

La

Chine est probablement devenue en 2007 la 3e puissance économique mondiale

devant l'Allemagne. Si la croissance de l'année écoulée (11,4 ou 11,5%) se

confirme, le produit intérieur brut (PIB) du pays dépasserait alors les 3.000

milliards de dollars sur la base des statistiques de la Banque mondiale. Avec

une croissance de 2,5% cette année, le PIB allemand ressortirait quant à lui autour

de 2.900 milliards de dollars.

La

Chine a bénéficié de taux de croissance supérieurs à 10% chaque année depuis 2003 et

plus que doublé son PIB en six ans. Pour Pékin, l'objectif est de poursuivre

cet exploit au nom du développement du pays et aussi pour éviter une crise

sociale qu'un ralentissement brutal ne manquerait pas de provoquer.

Mais

les autorités chinoises savent aussi qu'une telle performance ne peut durer

éternellement et cherchent à anticiper le moindre retournement.

"Les

inquiétudes sont réelles", résume Jean-Charles Sambor, économiste chez

TCW, filiale de SGAM (Société Générale Asset Management). "La croissance

des exportations chinoises est susceptible de ralentir de manière significative

au premier semestre 2008 car nous anticipons une forte décélération de la

consommation intérieure américaine."

Le gouvernement central chinois est très concerné par la situation.

"Les

problèmes du « subprime » vont continuer parce que toutes les leçons

de la crise n'ont pas encore été tirées", a ainsi prévenu Liu Mingkang,

président de la Commission de régulation du système bancaire chinois.

Pour

la plupart des économistes et des prévisionnistes officiels chinois, la

croissance du pays ralentira à moins de 11% en 2008.

Ce

qui n’empêchera pas toutefois la Chine d’afficher une nouvelle année - la

sixième d'affilée - de croissance à deux chiffres, mais l'économiste chinois

Wang Xiaoguang estime que l'économie de la Chine a sans doute atteint en 2007

le point culminant de son cycle actuel de développement, suivi selon lui d'une

consolidation en 2008 et d'un tournant qui sera pris en 2009.

"Le

moment de l'apparition de la charnière cyclique de l'économie approche

rapidement et aura un impact important sur l'industrie lourde et sur

l'industrie chimique", a-t-il déclaré au Quotidien du Peuple. "En cas

de chevauchement entre ce réajustement et la correction économique mondiale,

les conséquences risqueraient d'être incalculables".

Liu

He, vice-ministre au sein du Bureau des affaires financières et économiques,

souligne de son côté que la Chine se prépare à un ralentissement mondial léger

dans le sillage des turbulences des marchés de crédit, tout en précisant que celles-ci

pourraient marquer un tournant pour l'économie de la planète.

Afin

de négocier ce tournant, la Chine recherche activement d'autres relais de

croissance et poursuit les réformes pour que la consommation intérieure finisse par

prendre la relève de l'export, surtout en période de ralentissement des

échanges internationaux. La relève apparaît déjà sur les provinces côtières les plus riches mais

cela demeure insuffisant.

"La

crise des crédits hypothécaires aux États-Unis pèse sur les dépenses des

consommateurs américains et pourrait également affecter les consommateurs en

Europe", a déclaré Zhou Xiaochuan, gouverneur de la Banque de Chine, selon

des propos rapportés par l'agence officielle Chine nouvelle.

Il

exhorte donc aussi les entreprises exportatrices à explorer d'autres marchés

afin de minimiser les effets d'une baisse des exportations vers leurs clients

habituels.

"L'année

2008 sera moins bonne en terme d'excédent commercial", poursuit Sambor.

"Mais c'est aussi une bonne chose pour éviter le risque de surchauffe en

Chine et pour apaiser les tensions avec les États-Unis et l'Europe où certains

s'émeuvent du déluge d'articles chinois".

Je terminerais par une anecdote. Récemment

je suis allé sur le site officiel de Jacques Attali (attali.com) et j’ai pu

lire ceci :

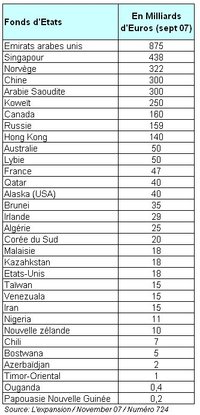

Voici la liste des fonds souverains avec les pays concernés et les montants à leur disposition.

Commentaires